Bij de start van mijn zoektocht naar financiële vrijheid kwam ik al snel uit bij de template van succes. Verdien geld (vaak met ondernemen), stop het geld in vastgoed en aandelen en geniet van je levenslange passief inkomen. De meeste vermogende mensen hebben meerdere investeringspotjes. Een gezonde spreiding is immers niet anders dan normaal. Maar wat nu als je zo snel mogelijk naar financiële onafhankelijkheid wilt groeien. Doe je dat dan sneller via vastgoed of via aandelen? In dit artikel kijk ik naar deze opties.

Als jij net als ik ook die onrust voelt om zo snel mogelijk financieel onafhankelijk te zijn, wil je graag weten hoe je daar komt. En het liefst zo snel mogelijk. Misschien is het bij jou je baas, waar je niet meer voor wilt werken. Of die lange reizen die je altijd al wilde maken. Mogelijk wil je meer tijd kunnen doorbrengen met je dierbare. Zeer waarschijnlijk wil je van alles een beetje. Dat is in ieder geval hoe ik erin sta. Ik ben bereid hard te werken, ‘to put my head down’ en gaan met die banaan.

Maar ik wil niet knallen tot in mijn 60ste en dan nog steeds met een mager pensioentje mijn leven uitzingen. Ik wil maximale vrijheid met bijkomende financiële mogelijkheden. Ik sta nu op het punt om bijna 50k bij elkaar gespaard te hebben. Dus het leek me interessant om te zien, hoe ik vanaf nu het snelst naar passief inkomen en financieel onafhankelijkheid kan komen.

Voordelen

Ten eerste kijken we naar de voordelen van elke optie. In het rekenvoorbeeld gaan we naar de harde cijfers kijken, maar er zijn natuurlijk meer redenen om voor investeringspanden of aandelen te kiezen. Hieronder vind je een overzicht van enkele voordelen.

Vastgoed (Buy-to-let):

- Je investeert in een fysiek object, iets dat tastbaar, solide en duurzaam is

- Je investeringspand wordt meer waard over tijd (of stijgt in ieder geval mee met inflatie)

- Afhankelijk van je financiering levert het ook meteen cashflow op

- Het inkomen komt vrijwel geheel passief binnen

- Een investeringspand valt in box 3 en levert je een bijna belastingvrij inkomen op

- Geld in vastgoed is stabiel en veilig, je scoort hoog bij banken en financiers

- Investeren in panden kan met een financiering, je hebt soms maar 20% inbreng nodig om eigenaar te worden

Lees hier over bewezen vastgoedbeleggingen

Aandelen (index-stocks):

- Je investeert in bestaande en gerenommeerde bedrijven

- Je belegging is automatisch gespreid over meerdere bedrijven

- Je geld is liquide, en je kunt elk moment aandelen verkopen

- Geen kans op schade, onvoorziene kosten

- Compounding interest, herbeleggen van dividend

- Waardestijging van aandelen bovenop dividend

- Lage fee’s en geen gedoe

Lees hier over een simpele methode voor beleggen op de beurs

Wanneer bereik je financiële vrijheid

Om te bepalen wie de winnaar is, moeten we eerst definiëren wat financiële vrijheid is. Ruwweg kun je zeggen dat je financieel vrij bent als je passieve inkomen je levensstijl onderhoudt. Voor sommigen is dat al bij 2000 EUR per maand, maar andere pas bij 20.000 EUR. Mijn doel is om 10.000 EUR passief inkomen te genereren en een minimale nettowaarde van 1 miljoen te hebben. In een eerder artikel heb ik al aangegeven dat een minimalistische levensstijl niet alles is. Dus mijn doel ligt hoger.

Lees hier waarom FIRE niet alles is

Rekenvoorbeelden

We gaan in dit voorbeeld uit van de volgende aannames. We starten met 50.000 EUR. Dit is het bedrag dat je hebt gespaard en je wilt zo snel mogelijk naar die miljoen. Daarnaast kun je elk jaar 10.000 EUR extra inleggen. Op de beurs leg je dat in per maand, en bij het aankopen van panden komt dit elk jaar erbij. Dit zie je in het rekenvoorbeeld na elke 12 (doorgetelde) maanden erbij komen. Bij het bereiken van 50k komt er een pand en extra 800 EUR per maand bij.

Het passieve inkomen bij index-beleggen wordt automatisch herbelegd. Dus dit telt nog niet als inkomen. Dit is al een groot verschil en maakt dat vastgoed al een streep voor heeft. Hieronder bekijken we de voorbeelden.

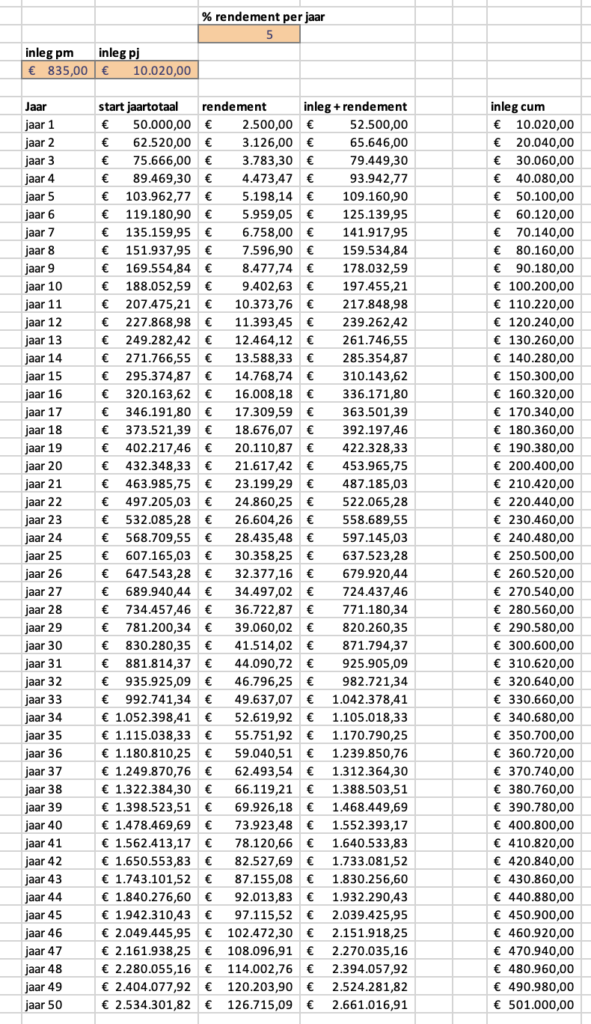

Index-beleggen:

Zoals je ziet start je met 50k en komt er 10k per jaar bij. Het rendement heb ik op 5% gezet, maar dit kan soms meer zijn en soms minder. Ik heb in mijn paar jaar op de beurs een laagste resultaat van -6,8% en een hoogste van 21,8%. Het gaat om het gemiddelde en dus houden we een conservatieve 5% aan.

Na 5 jaar hebben we in dit voorbeeld een ton ingelegd. En het resultaat is 109k. Qua vermogen gaat het nog niet zo hard. En onthoud we trekken geen dividend of vermogen uit de beurs. Alles gaat in aankoop van aandelen van index-trackers.

Na 10 jaar begint het effect van compounding interest al wat duidelijker te worden. Met een totale inleg van circa 150k, is het resultaat nu bijna 200k. Trekken we dit door naar 20 jaar dan is de inleg van 250k, 450k waard. En ten slotte na het 33e jaar is mijn vermogen meer dan 1 miljoen. Met een inleg van totaal 380k. Op deze 1 miljoen kun je elk jaar een 4 of 5% onttrekking doen, waarbij je vermogen dus niet minder waard wordt. 40-50k per jaar is dan je passieve inkomen.

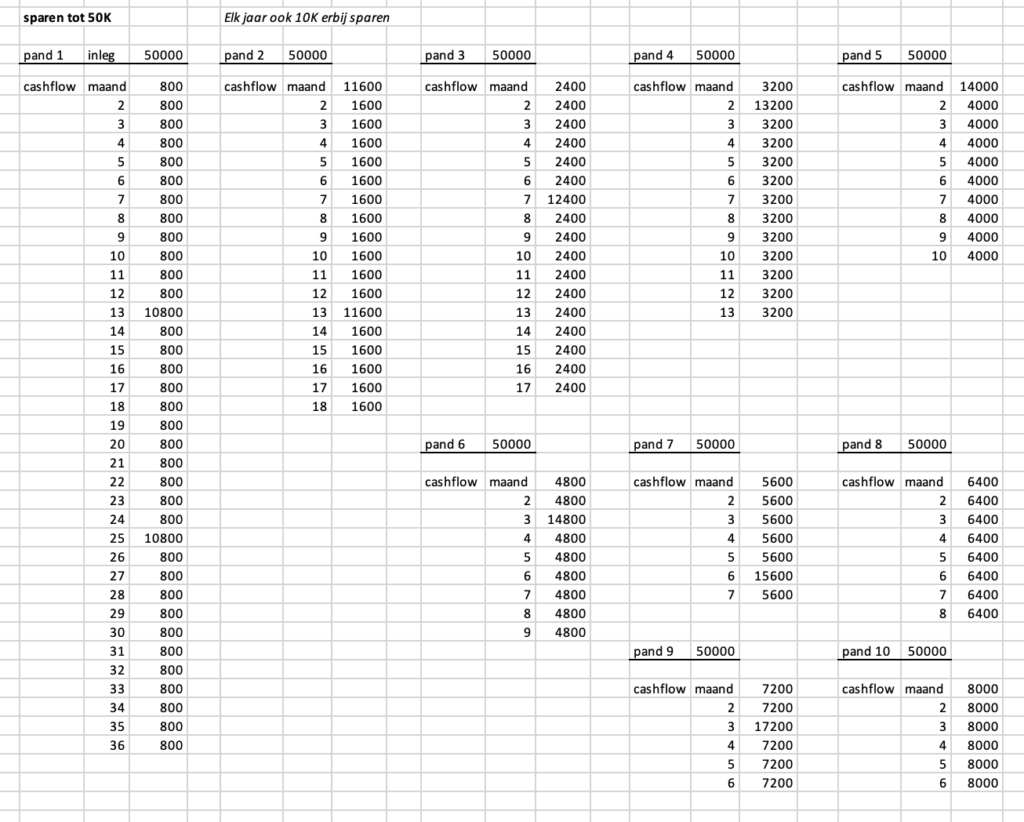

Vastgoed beleggen:

Ook bij het investeren in panden starten we met een eerste inleg van 50k. We gaan uit van een huuropbrengst van 800 EUR per maand. Deze wordt gebruikt om door te sparen voor het volgende pand. Na elke 12 maanden, die doorgeteld zijn, komt er de spaarinleg van 10k bij. Na aankoop van het eerste pand heb ik dus 3 jaar nodig om voldoende inleg te sparen om het volgende investeringspand aan te kopen.

Bij het 2e pand springt de cashflow naar 2×800 en het sparen gaat vrolijk door. Je ziet dat bij pand 5 de maandelijkse cashflow 4000 EUR per maand is. Het sparen voor de volgende panden gaat zo een stuk sneller. Na dit 5e pand lukt het dus om elk jaar een nieuw pand te kunnen aanschaffen.

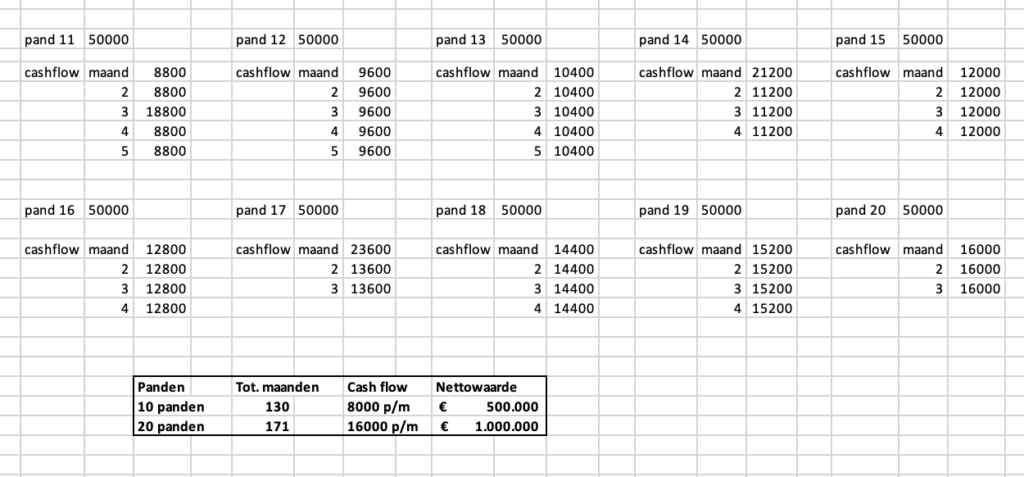

Na 10 panden hebben we een cashflow van 8000 EUR per maand. Onze nettowaarde of vermogen is ruwweg 500.000 EUR. Hierin zou je ook een waardestijging kunnen meenemen. Maar voor het gemak laten we hem staan op aankoopprijs. De tijd die het kost om hier te komen is 130 maanden, dus binnen 11 jaar. Maar we zijn nog geen miljonair!

Na 20 panden heb je maandelijks 16k aan cashflow en is je waarde 1 miljoen. De tijd die het duurde is 171 maanden of 14 jaar en een paar maanden.

Snel financieel onafhankelijk

De winnaar is het investeren in vastgoed, in dit voorbeeld het investeren in verhuurpanden. Uiteraard zijn de voorbeelden sterk versimpeld. Zo is het iets meer werk om goede panden te vinden en zijn er vaak meer kosten verbonden aan het onderhouden van je portfolio. Goede deals vinden die met 50k een cashflow geven van 800 EUR is ook niet eenvoudig, maar ze zijn er wel. Ook zal ook niet elk pand een bedrag zijn van 50k. Je gaat mogelijk met financieringen sneller richting de grotere objecten. Maar de rendementen ‘per deur’ zijn vaak vergelijkbaar over de lange termijn.

Ook is het rendement op investeren in aandelen niet altijd steady 5%. Als je in een goede conjunctuur zit, kun je in 10 jaar zelfs heel hard gaan. Dus bereik je jouw doelbedrag eerder dan verwacht. Bovendien is er wat te zeggen voor hoe liquide je vermogen is op de aandelenmarkt. Je kunt vrijwel direct bij je geld. In vastgoed zit het toch vast.

Mede door het bovenstaande voorbeeld besluit ik meer geld in te zetten op vastgoed en in mindere mate in de beurs. Met een cashflow van 3000 EUR kan iedereen zich wel financieel onafhankelijk noemen. Na 6 jaar zou je dit kunnen bereiken met vastgoed. Op de beurs heb je na 6 jaar 125k aan vermogen, wat neerkomt op 6k per jaar rendement. Dat kun je niet financieel onafhankelijk noemen.

Toch zal ik beide investeringspotjes inleggen. Want het compounding interest effect op de beurs is een kracht die je niet onbenut kunt laten. Ondanks dat ik laat ben begonnen (op mijn 30ste) kan ik over 30 jaar een leuk bedrag tegemoet zien als aanvulling op de oude dag. Of ik laat het staan en laat het rente-op-rente effect doortikken voor mijn kinderen.

Een kleine aantekening is dat je met een winstgevend en gestroomlijnd bedrijf ook passief inkomen kunt creëren. Ondernemen is een nog snellere weg naar rijkdom. Lukt het om je bedrijf winstgevend te laten groeien en kun je de dagelijkse taken uitbesteden? Dan heb je ook financiële onafhankelijkheid te pakken.

Welke manier heeft jouw voorkeur?

Vond je dit artikel behulpzaam, schrijf je in voor mijn nieuwsbrief en volg mij op het pad naar 10.000 EUR passief inkomen. Heb je een vraag of tips over investeren en beleggen? Ik hoor graag van je!

James

3 reacties op “Hoe word je het snelst financieel onafhankelijk; vastgoed vs aandelen?”

[…] Lees hier hoe je het snelst financieel onafhankelijk wordt […]

[…] Lees hier hoe je het snelst financieel onafhankelijk wordt […]

[…] Je kunt meer lezen in mijn blog over hoe je sneller financieel onafhankelijk kunt worden: lees hier hoe je sneller financieel onafhankelijk wordt vastgoed vs indexbeleggen […]